「うねり取り手法」は価格変動周期を利用して利益を上げるトレード手法

「うねり取り手法」は、古くは米相場の時代から代々受け継がれてきたトレード手法です。

株価の動きには周期と言うものがあり、昔から「三月(みつき)またがり六十日」と言われるように、株には約3ヶ月周期で上げ下げを繰り返す習性があります。

「うねり取り手法」は、この上げ下げの一連の「大きなうねり」を「買い」と「空売り」で利益を取って行くトレード手法です。

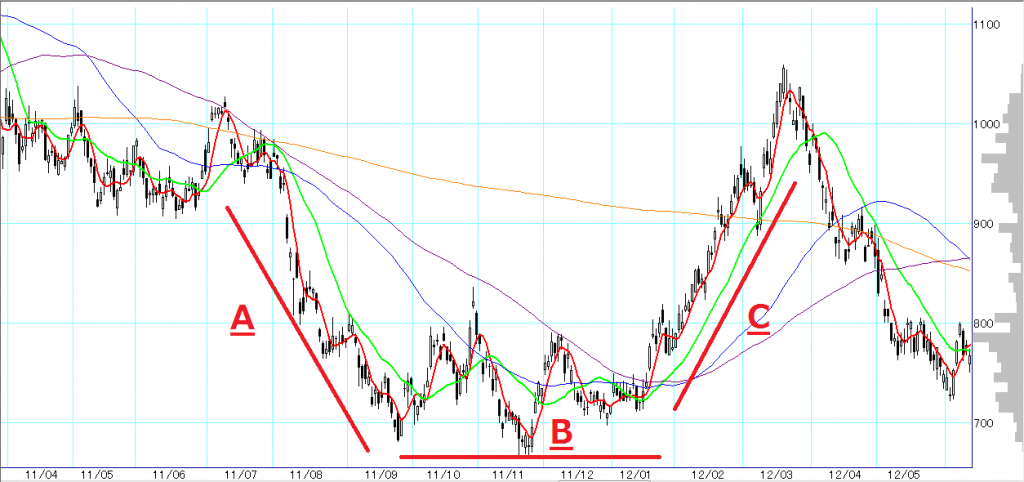

以下のチャートは「T&Dホールディングス(8795)」の2011年4月から2012年6月までの日足チャートです。株価の動きは下落局面(A局面)の後、横ばい(B局面)になり、その後、上昇局面(C局面)に移り変わっています。それぞれの期間は約3ヶ月です。

「うねり取り手法」では、A局面では空売りで利益を取り、C局面では買いで利益を取ります。

トレードするイメージとしては、以下のチャートの赤のクレヨンの範囲となります。

- ①で天井圏から空売りを仕込んでおいて、その空売りの利益を背景に底値付近で買い玉を仕込む

- ②で株価上昇を確認してから売り玉を手仕舞い、買い玉を60日移動平均線(青の線)辺りで利益確定する

- ③底値付近で買い玉を仕込み、その玉を天井圏まで持って行く。買い玉の利益を背景に空売りを仕込んで行く

- ④株価が5日移動平均線(赤の線)を割ったところで買い玉を手仕舞い、空売り玉のみにする。そして、900円の節目辺りで手仕舞いする

それでは横ばいのB局面ではどうすれば良いのでしょうか?

この期間は短い周期で上げ下げを繰り返しており、トレンドの方向性が予測しにくいため、「うねり取り手法」を使うよりも、短期売買の手法である「ショットガン投資法」を使った方が効率が良いです。

私の経験上、慣れないうちからB局面で大きな玉を入れてトレードしてしてしまうと、大抵の場合、ヘッジ貧乏や損切貧乏になり、それまで得た利益を溶かしてしまします。

従いまして、B局面で形成されている「小さなうねり」を狙うより、A局面とC局面で形成されている「大きなうねり」を狙った方が成功率も高く、大きな値幅を取ることができます。

この理由から、「うねり取り手法」ではA局面とC局面を狙って利益を取って行きます。

※上のチャートは、うねり取り手法のイメージをつかんで頂くための説明ですので、売買のタイミングについての詳細説明は省略しています。

「うねり取り手法」は一銘柄に絞ってトレードする

「うねり取り手法」では、自分が最も得意とする一つの銘柄のみをトレードします。

同じ銘柄(固定銘柄)を延々とトレードして行くうちに、その銘柄特有の「うねりの形」や「動きのクセ」が見分けられるようになります。これを「変動感覚」と呼びます。

相場師と呼ばれるプロのトレーダーの多くが「固定銘柄」でのトレードを好むのはここに理由があります。つまり、プロと呼ばれる相場師は、自分が最も得意とする「専門の銘柄」を持っているわけです。

うねり取りに関して私が学んだのは、「分割売買の基本形」を身につけること、「底値圏の形と天井圏の形」を見極めることが重要だという事です。底値圏の形と天井圏の形さえ正確に見極めて、「買い」あるいは「売り」をすれば、その後は「自動操縦」です。

※「分割売買」については後述します。

つまり、株価の周期に変化が現れるまで、本玉となる建玉(ポジション)を保持して行くだけです。

さらに私は、「建玉の操作も非常に重要」だということを学びました。建玉の操作方法をしっかりと身に付けることにより、どのような不利な状況下にあったとしても、臨機応変に反対玉(ヘッジ)を入れて玉を動かすことにより勝ちトレードに持って行くことが出来ます。

以下の動画は相場師朗先生の動画教材である「7step株式投資メソッド」のプロモーション動画の第3話ですが、この動画では「うねり取り」のやり方が詳しく説明されていますので、ご参考にしてください。

本物の相場のプロは逆張りでトレードする

私が相場師朗先生から最初に聞いたのは、「プロの相場師の90%は逆張りでトレードする」という事実です。

もちろん勉強会に通う前にも私は逆張りについては知っていましたが、下がり続ける株を買い下がって行くというのは非常に勇気がいります。

しかし日本の大相場師と呼ばれた人達のほとんどは逆張り派です。

逆張りが順張りより有利である理由は2つあります。

一つ目の理由は、買い出動(あるいは空売り)のタイミングが順張りよりかなり早いため、より大きな値幅を取ることできるからです。

二つ目の理由は、買い下がる(あるいは売り上がる)ごとに玉を大きくして行くため、平均値を有利に持って行くことができるからです。

プロが行う分割売買

「うねり取り手法」を実践しているプロは、自分が専門とする銘柄をトレードするにあたり、1度に買うのではなく、何回かに分けて買って行きます。

空売りの場合も同じで、1度に売るのではなく、何度かに分けて空売りをします。

これを「分割売買」と呼びます。

分割売買の基本形は、1-1-1(1000株、1000株、1000株)の等分割売買法や、1-1-1-2(1000株、1000株、1000株、2000株)の4回に分けての不等分割売買法、または1-1-2、1-2-3、2-3-5といった3回に分けての不等分割売買法があります。

買いの場合を例に挙げますと、不等分割をすることにより、底値に近づくにつれて玉数が多くなりますので買いの平均値が下がるわけです。

T&Dホールディングスのトレード:底値飛び出しを狙う

T&Dホールディングスの日足チャートを使って具体的な建玉方法をご紹介します。

前述しましたように「うねり取り手法」では、A局面では空売りで利益を取り、C局面では買いで利益を取ります。ここではC局面(上昇局面)を買いで利益を取る方法についてご説明します。

株価が底値のボックス局面で小さなうねりを形成している状況から、大きなうねりを形成する初動を狙うと大きな値幅を取ることができます。また、このタイミングを狙って分割で購入して行くと成功率も高いため、私はこの局面を好んでトレードしています。

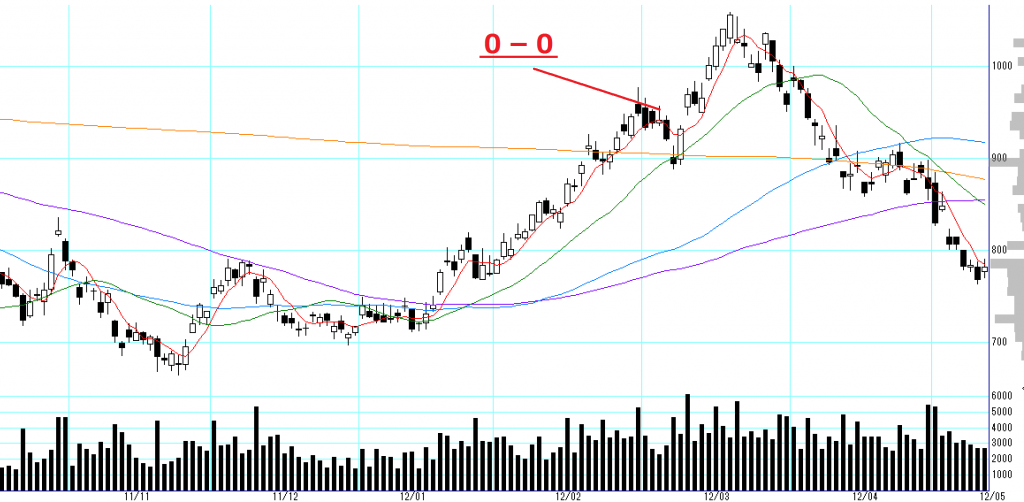

日足チャートの考察

2011年7月に日足は300日と100日移動平均線を割り込み大きく下落してきました。700円の節目で下げ止まり、株価はボックス局面に入ってきました。

9月に株価は陰線ながら20日移動平均線を超えましたが、再び下落しました。しかしながら、700円の節目まで下落せずに再度上昇して、20日線を大きく超えてきました(10月中旬)。

あと少しで60日線にタッチするところで株価は下落しますが、前の安値まで下げずに上昇して60日線を超えてきました(赤丸1のところ)。あと少しで100日線にタッチするところまで上昇しましたが、再度下落して、今度は700円の節目も割ってきました(11月中旬)

700円を割った後、連続して陽線が出現して5日線、20日線、そして60日線を越えてきました。そして日足は100日線にタッチしました(赤丸2のところ)。

株価は300日線の下で6か月間ほどボックス局面を形成しており、この間に60日線を2回超えてきています。しかも2回目の60日線越えでは100日線に到達しています。このような状況では、次の下げが浅い場合はボックス局面を飛び出して上昇局面に入る可能性が高いため、そろそろ買いを入れ始めます。

建玉の例

日足は10月と12月に60日線を越えており、2回目の60日線越えでは100日線まで上昇しています。その後、株価は下落しますが、前回の安値(11月)まで下げずに再び上昇しました(2012年1月)。そして株価は5日線上で横ばいに推移しています。

この場合、株価はB局面(ボックス局面)を飛び出して上昇局面に入る可能性が高くなります。ですので、ここからC局面(上昇局面)に飛び出すと考えて、1月10日に最初の買いを入れます。これで建玉は0-2(売りゼロ、買い2000株)です。

その後、陰線が連続しますが日足は5日線上にありますので、下げ圧力は弱そうです。13日に株価は60日線を越えてきましたので、そろそろ上昇に転じる可能性が高いと予測して、翌営業日の16日に2回目の買いを入れます。

これで建玉は0-5となりました.

2回目の買いを入れた16日の日足は大きな陰線となりました。翌日も陰線が出現してさらに下げるようであればヘッジの空売りが必要になります。

17日には十字線が出現して、18日には陽線が20日線上に浮上してきました。この線組からボックス局面を飛び出す可能性が高いと予測して、翌日の19日に最後の買いを入れます。これで建玉は0-10となりました。

その後、株価は順調に上昇してきました。

300日線と900円の節目を越えた辺りで株価は横ばい(2月29日~3月2日)になってきました。しかも、上昇3か月目に入ってきましたので、この辺りで一旦下げると予測して翌営業日(3月5日)に買い玉をすべて手仕舞いします。これで建玉は0-0となりました。

T&Dホールディングスのトレードでいくら儲かったのか?

購入日と購入株数、そして購入株価をまとめますと以下のテーブルのようになります。

購入株価の平均値は734.6円です。そして、手仕舞いをした日の株価は938円です。購入株数は10000株でしたので、この一連のトレードでの利益は2,034,000円になりました。

もちろん実際にはこの様にいつも上手く行くとは限りませんが、練習に練習を重ねて行くと、月足と週足の傾向、日柄、日足の形、前回の高値(安値)、酒田新値の出現本数、日足と移動平均線の位置関係などを勘案して、底値圏(あるいは天井圏)のおおよその位置を把握することが出来るようになります。

もし予測が外れて違う方向に株価が動いたとしても、建玉の操作をして大きなな損失を回避できるようになります。

この理由から、「建玉の操作」と「分割売買」はうねり取り手法のキモとなります。

「うねり取り手法」を体得して安定収益を得る!

特別なセンス(才能)がある方は別として、私たち凡人が株で利益を上げ続ける手法というのはそれほど多くありません。しかしながら、その中でも「うねり取り」は、努力次第で誰にでも習得できる再現性の高い相場技法であると私は思います。

相場師朗先生は、常々、「株は技術だ!」と話されています。技術モノである以上、練習すれば今よりは確実に上達します。

以下の動画はYouTubeにアップされている、モーニングスター社主催のセミナー「運用のプロが語る、素人にも出来る2014年の暴騰、暴落を含めた投資戦略7月版」です。

相場先生は、動画の冒頭部分で「私は株は技術だと思っています」と話されています。

「『練習』と『研究』を積み重ねて、トレード技術に磨きをかけて行く」

つまり、株式トレードというものは、これとこれを習得すれば「それで卒業」というものではなく、「生涯学習」なのです。

株式トレードに「秘伝」や「奥義」などは存在しません。つまり、「簡単」「片手間」で習得できる魔法のような秘密の株式トレード手法など存在しないのです。

前述しましたように、「うねり取り手法」は、株の価格変動周期を利用して買いと売りで利益を上げて行きますので、いかなる相場環境下であっても利益を出すことが可能です。ですので、同手法を体得すると恒久的に利益を上げ続けられるというメリットが得られます。